¿Solicitarías un préstamo para comprar los víveres de esta semana?

Josh Roberts no lo pensó dos veces cuando decidió tomar un préstamo para pagar las compras del supermercado. Eran los inicios de la pandemia y trabajaba en una empresa tecnológica en Cincinnati que le pagaba 16,50 dólares la hora, mientras mantenía a su hermana y a la novia de ella.

“Simplemente no ganábamos lo suficiente para vivir”, relató.

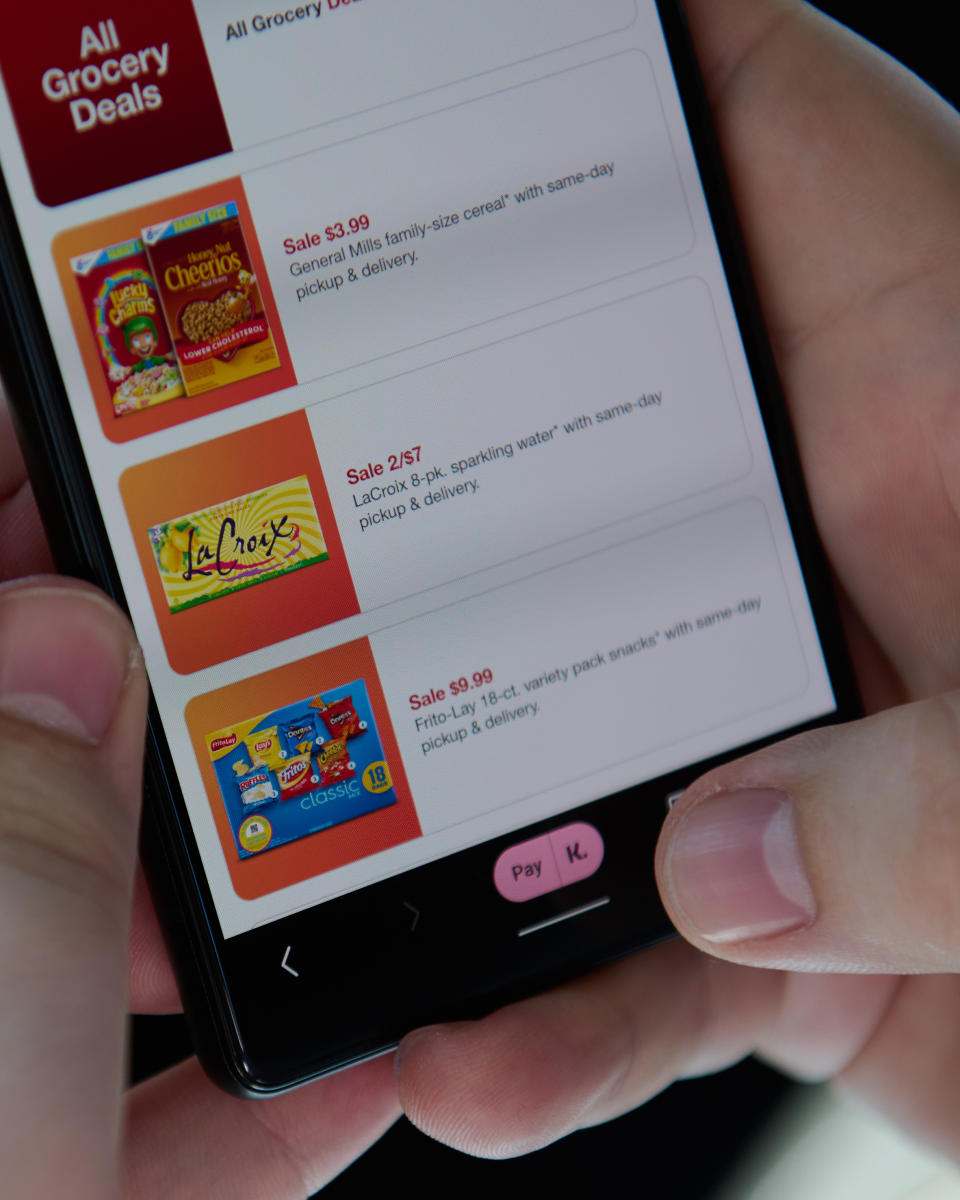

Así que empezó a comprar abarrotes en línea con una tarjeta de crédito virtual de Klarna, un servicio de “compre ahora, pague después” que le permitía pagar a plazos de varias semanas, sin generar intereses.

Al poco tiempo, Roberts, de 30 años, estaba gastando en alimentos más de lo que ganaba: pechugas de pollo, plátanos, papas, cereal. Se fue atrasando en sus pagos y terminó debiéndole a Klarna más de 1000 dólares, de los cuales más o menos 100 dólares eran cargos por pagos atrasados. Ya tenía una deuda estudiantil de unos 11.000 dólares y otros 2000 dólares en cuentas médicas sin saldar.

“No quiero endeudarme por comprar una zanahoria”, afirmó. “Pero a veces no hay alternativa”.

Cuando los servicios de pagos diferidos como Klarna, fundada en Suecia, llegaron a Estados Unidos hace alrededor de una década, en gran medida se usaban para compras discrecionales de una sola vez como boletos de conciertos y ropa lujosa. Pero a medida que sube la inflación, cada vez más estadounidenses están recurriendo a estos para costear algo mucho más mundano y esencial: lo que comen.

Además, hay indicios de que el uso de estos servicios para gastos recurrentes y ordinarios como víveres y cenas en restaurantes está hundiendo en más deuda a algunos usuarios, sobre todo a los jóvenes que ya están sobrecargados.

“Si no sabes de finanzas, es fácil abusar y decir: ‘Voy a seguir usándolo, es dinero gratis, después de todo’”, advirtió Roberts, quien saldó su deuda con Klarna y ya no usa la aplicación.

Las empresas que ofrecen estos servicios afirman que sus productos son una herramienta útil —como los planes de apartado y las tarjetas de crédito— que ayuda a los consumidores a administrar sus finanzas en momentos difíciles. Los servicios, con nombres joviales como Zip, Zilch y Affirm, son fáciles de usar, con aplicaciones, sitios web, tarjetas de crédito virtuales y dispositivos complementarios bien diseñados. Los usuarios pueden solicitar los préstamos mientras esperan en la fila para pagar y se aprueban en minutos.

A diferencia de las tarjetas de crédito, la mayoría de estos servicios no cobran intereses ni les piden a los solicitantes que se sometan a verificaciones crediticias exhaustivas. Suele haber una comisión de procesamiento por cada compra, la cual suele pagar el vendedor.

Las empresas de servicios de pagos diferidos ya son comunes en países como Corea del Sur y Australia. Impulsadas por la inflación y el ascenso del comercio electrónico, no han tardado en hacerse de una sólida posición en Estados Unidos, donde se generaron 45.900 millones de dólares en transacciones de pagos aplazados en línea en 2021, un aumento respecto de los 15.300 millones del año anterior, según GlobalData, una firma de análisis de datos.

Los alimentos, que representaron un seis por ciento de esas compras, parecen ser una parte importante del crecimiento. En el transcurso del año pasado, Zip, una empresa con sede en Sídney, declaró que ha tenido un crecimiento del 95 por ciento en las compras de abarrotes en Estados Unidos y del 64 por ciento en las transacciones de restaurantes. Klarna informó que más de la mitad de los 100 artículos más comprados por los usuarios de su aplicación en tiendas minoristas nacionales son comestibles o artículos domésticos. Zilch dijo que los víveres y las comidas en restaurantes representan el 38 por ciento de sus transacciones.

El fundador de Zilch, Philip Belamant afirmó que los consumidores no se resisten a pagar un almuerzo o un café con una tarjeta de crédito. Entonces, ¿por qué no usarían un plan de pagos diferidos, sin intereses, para hacer esas compras?

“¿Por qué solicitarías una línea de crédito para comprar un sándwich?” con el uso de una tarjeta de crédito, sostuvo. “Ya lo estás haciendo y pagas un 20 por ciento de intereses por ello”.

Sin embargo, los críticos de servicios como Zilch dicen que su facilidad de uso puede engañar a los compradores y hacerlos creer que pueden asumir más deudas sin consecuencias.

“Las empresas que dicen ‘compra ahora y paga después’ se han vendido y promocionado realmente de manera insidiosa e ingeniosa como: ‘Soy tu amigo, solo estoy aquí para ayudarte’”, explicó Jathan Sadowski, autor del libro “Too Smart: How Digital Capitalism Is Extracting Data, Controlling Our Lives and Taking Over the World”.

Una compra que se paga después, en esencia, es un préstamo, afirmó, con sus propios inconvenientes. Algunos servicios cobran cuotas por pagos tardíos que pueden exceder los cargos por intereses de las tarjetas de crédito, según un informe de marzo de Consumer Reports. Las empresas no siempre son transparentes sobre los términos de uso de sus servicios, y los pagos atrasados pueden perjudicar las calificaciones crediticias de los usuarios.

Los usuarios de estos servicios suelen estar en posiciones económicas vulnerables. Un informe de julio a cargo de la empresa de servicios financieros Fitch Ratings reveló que estas personas están más endeudadas que la población en general, y que más del 41 por ciento de los solicitantes tienen un historial crediticio deficiente.

El informe mostró que, en el plazo de junio de 2021 a marzo de este año, las tasas de morosidad en relación con los servicios de pagos aplazados alcanzaron más del doble— por ejemplo del 1,7 por ciento al 4,1 por ciento en Afterpay— mientras que las tasas de morosidad entre las principales tarjetas de crédito no cambiaron, se mantuvieron en alrededor del 1,4 por ciento.

Los servicios de pagos diferidos están menos regulados que otras formas de crédito, y no está clara la cifra exacta de estadounidenses que los usan. La Oficina para la Protección Financiera del Consumidor monitorea a nivel nacional las firmas que ofrecen estos préstamos y en diciembre abrió una investigación sobre las prácticas comerciales de cinco empresas.

No obstante, Consumer Reports declara que muchos acuerdos de pagos diferidos están diseñados para evadir la Ley de Veracidad en los Préstamos, lo cual significa que no están sujetos a las mismas protecciones de divulgación que las tarjetas de créditos.

Dennis Cantwell y Monica Wong descubrieron que su restaurante de San Francisco, Palm City Wines, ofrecía una opción de “pague después” cuando vieron un tuit que se hizo viral a finales de junio publicado por un cliente que bromeó sobre haber pagado un sándwich submarino de 19 dólares a plazos. La opción venía incluida en el sistema de punto de venta de Palm City; Cantwell narró que no vio el correo electrónico en el que se le invitaba a rechazar esta modalidad.

El restaurante ya no ofrece Afterpay. Si así fuera, añadió Cantwell, tendría que subir 2 dólares a los precios de artículos pequeños del menú para cubrir las cuotas de procesamiento.

Un sándwich submarino, dijo, es “un platillo clásico de la clase trabajadora”. ¿Pagarlo a crédito? “Me parece de lo más extraño”.

Tal vez no es tan descabellado. Roberts, el cliente del supermercado que se atrasó en sus pagos, comentó que preferiría comprar sus comestibles en una tienda de “todo a un dólar” que usar un servicio de pagos diferidos.

¿Lo usaría para comer en un restaurante? “Quizá”, respondió. “Si es un lugar muy elegante”.

© 2022 The New York Times Company

Yahoo Estilo

Yahoo Estilo